Economía

Balanza comercial desfavorable presiona al tipo de cambio guaraní-dólar

Imagen de referencia.

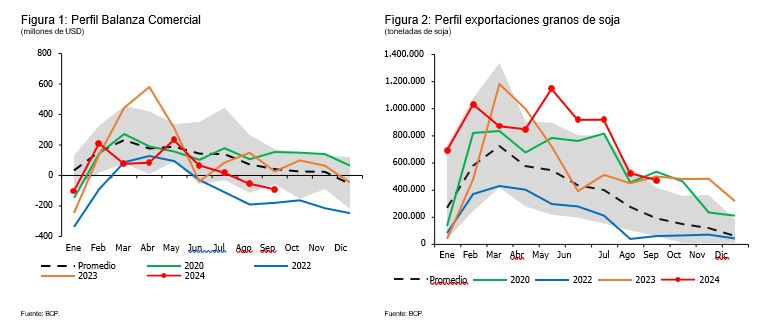

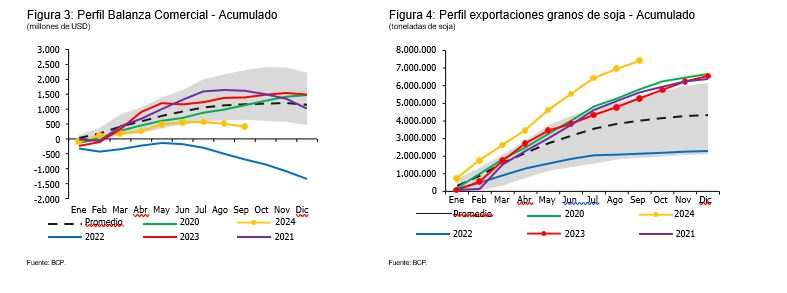

La balanza comercial registró un déficit de -96 millones de dólares en septiembre. Esto se explica, en parte, por las exportaciones totales, que alcanzaron un valor de 1.171 millones de dólares, lo que representó una disminución interanual del -20,3%. A su vez, las importaciones sumaron 1.268 millones de dólares, con una caída interanual del -12,6%. Cabe destacar que, debido a la estacionalidad de la balanza comercial, es común que el año comience con un déficit, tornándose altamente superavitaria entre los meses de febrero y mayo, impulsado por el inicio del proceso de exportación de la soja cosechada en la campaña del año respectivo.

Es importante recordar que en marzo y abril se registró un saldo comercial más débil, reflejando la caída de los precios de la soja y el aumento de los precios de los combustibles, junto con la previsión de un buen desempeño de la demanda agregada, lo que impulsó significativamente las importaciones relacionadas con el consumo y la inversión. No obstante, los 392,6 millones de dólares acumulados en la balanza comercial hasta septiembre se encuentran muy por debajo del promedio esperado para dicho mes, lo que ofrece un contexto macroeconómico que explica la reciente depreciación del guaraní, causada por un shock negativo en los términos de intercambio, que con este resultado del mes de septiembre, nos indica que fue mucho más intenso de lo intenso que habíamos observado con los datos de la balanza comercial hasta agosto.

En detalle, por sectores económicos, las exportaciones de productos primarios en septiembre registraron una disminución interanual del -26,1%, debido principalmente a los menores precios de los envíos de soja. Las exportaciones manufactureras de origen agrícola cayeron un -4,5% interanual. En contraste, las exportaciones manufactureras de origen industrial aumentaron un 18,7% interanual. Por otro lado, las exportaciones de energía cayeron un -24,1% interanual, explicado por el bajo caudal del río Paraná.

En cuanto a las importaciones por sectores económicos, se observaron buenos resultados, con un aumento del 4,4% interanual en las importaciones de bienes de consumo, impulsado principalmente por un incremento del 24,0% interanual de los bienes duraderos, mientras los bienes no duraderos se mantienen sin cambios en términos interanuales. Las importaciones de bienes intermedios cayeron un -7,9% interanual, debido a una caída del -28,0% en las importaciones de combustibles. Excluyendo los combustibles, las importaciones de otros bienes intermedios, como los relacionados con la construcción, aumentaron un 7,3% interanual.

Bienes de capital

Por otro lado, las importaciones de bienes de capital, vinculadas a la evolución de la inversión agregada (especialmente en maquinaria y equipo), disminuyeron un -23,8%, principalmente por la caída en las importaciones de maquinaria, equipos y motores. Esto refleja que la expectativa de menores precios para la soja ha frenado la renovación del stock de capital en el sector agrícola, reduciendo la intensidad de las importaciones en este sector.

El resultado de la balanza comercial de septiembre refleja los fundamentos de la depreciación del tipo de cambio nominal PYG/USD. A pesar de un buen volumen de exportaciones, los productos agrícolas muestran resultados negativos. Una excepción notable son las exportaciones manufactureras de origen industrial, que se beneficiaron de la depreciación del tipo de cambio real y mostraron un incremento, lo que subraya la importancia de diversificar las exportaciones.

Por el lado de la demanda agregada, las importaciones de consumo fueron robustas, lo que sugiere que no se ha tomado en cuenta el mal desempeño del mercado laboral en el segundo trimestre. Probablemente, las expectativas de crecimiento alrededor del PIB tendencial tienen un mayor peso. Las importaciones relacionadas con la construcción continúan mostrando resultados positivos, favoreciendo la recuperación del PIB de este sector, que ha tenido varios trimestres débiles. Sin embargo, las señales de precios relativos indican una disminución en las importaciones de bienes de capital, lo que probablemente frenará la inversión en maquinaria y equipos en lo que resta del año.

Reciente depreciación

La reciente depreciación del tipo de cambio nominal PYG/USD, impulsado por el débil resultado de la balanza comercial de septiembre, genera preocupaciones sobre la trayectoria del tipo de cambio. Esta presión a corto plazo podría llevar al tipo de cambio nominal PYG/USD hacia el límite superior de las proyecciones actuales, reflejando la sensibilidad del mercado a los datos económicos inmediatos. No obstante, a pesar de la depreciación intensa del tipo de cambio nominal PYG/USD, los fundamentos de la proyección condicional se mantienen, por lo que pensamos que nuestra proyección aún sigue siendo válida.

En este contexto, las perspectivas a mediano plazo sugieren una tendencia hacia la apreciación del tipo de cambio nominal ₲/USD. Factores como la esperada reducción de las tasas de la Reserva Federal de EE. UU., la mejora proyectada en los precios de las materias primas, el mayor diferencial de tasas entre Paraguay y EE. UU., y las expectativas de crecimiento sostenido en Paraguay, apuntan a una estabilización del tipo de cambio nominal PYG/USD en alrededor de 6,900 PYG/USD hacia 2026. Esta proyección indica que, a pesar de las fluctuaciones a corto plazo, los fundamentos económicos subyacentes podrían favorecer una apreciación gradual del tipo de cambio nominal PYG/USD en los próximos años.

Recomendación de estrategia

Mantenemos nuestra recomendación para aquellos inversores que tengan cierta aversión al riesgo cambiario, pero confíen en las perspectivas macroeconómicas de Paraguay, consideramos atractiva la parte corta y media de la curva soberana en USD. En particular, el bono con vencimiento en 2026, 2027, 2031 y 2033, se destaca como una opción sólida, ya que combina un rendimiento atractivo, permitiendo a los inversores beneficiarse de las condiciones económicas favorables del país, al tiempo que mitiga su exposición al riesgo cambiario. Esta estrategia permite a los inversores posicionarse de forma óptima en función de sus preferencias de riesgo y sus expectativas sobre la evolución económica de Paraguay.

Por último, pero no por ello menos importante, creemos que ha llegado el momento de empezar a observar el Bono 2031. Debido a que creemos que, este podría ser un mejor punto de entrada a instrumentos en guaraníes, pensando en una apreciación del tipo de cambio en el mediano plazo. Lo mismo ocurre con la curva del BOTES (moneda local), que podría ser material de GDN.

* Wildo González es chief economist ParaguayPuente Paraguay.

-

Destacado

DestacadoPeña deja la cumbre del G20 en ambulancia tras sentir dolor en el pecho

-

Lifestyle

Lifestyle“Bungee jumping training”: saltar para estar en forma

-

Política

PolíticaFalleció el abogado José Fernando Casañas Levi

-

Deportes

Deportes¿No habrá premiación si Olimpia grita campeón este domingo?

-

Deportes

DeportesCuando Lionel Messi no conocía a Antonio Sanabria

-

Agenda Cultural

Agenda CulturalParaguay e Irlanda celebran el legado de Madame Lynch

-

Deportes

Deportes¡Olimpia aguanta con uno menos y conquista su estrella 47!

-

Política

PolíticaEn redes sociales despiden a Casañas Levi